如果按每吨金属计算二氧化碳排放量,我国钢铁行业吨粗钢排放量仅1.46吨、折合标煤543千克左右,低于据世界钢协计算的吨钢二氧化碳排放量1.89吨的平均水平。

从金属单吨能源消耗上看,由于近年来钢铁全行业超低排放措施的实施,粗钢的碳排放量位列我国主要金属碳排放量的末位。

未来,中国钢铁行业的高炉废钢比和电炉钢产量占比将不断提高,我国废钢产业也将逐渐进入黄金发展阶段。

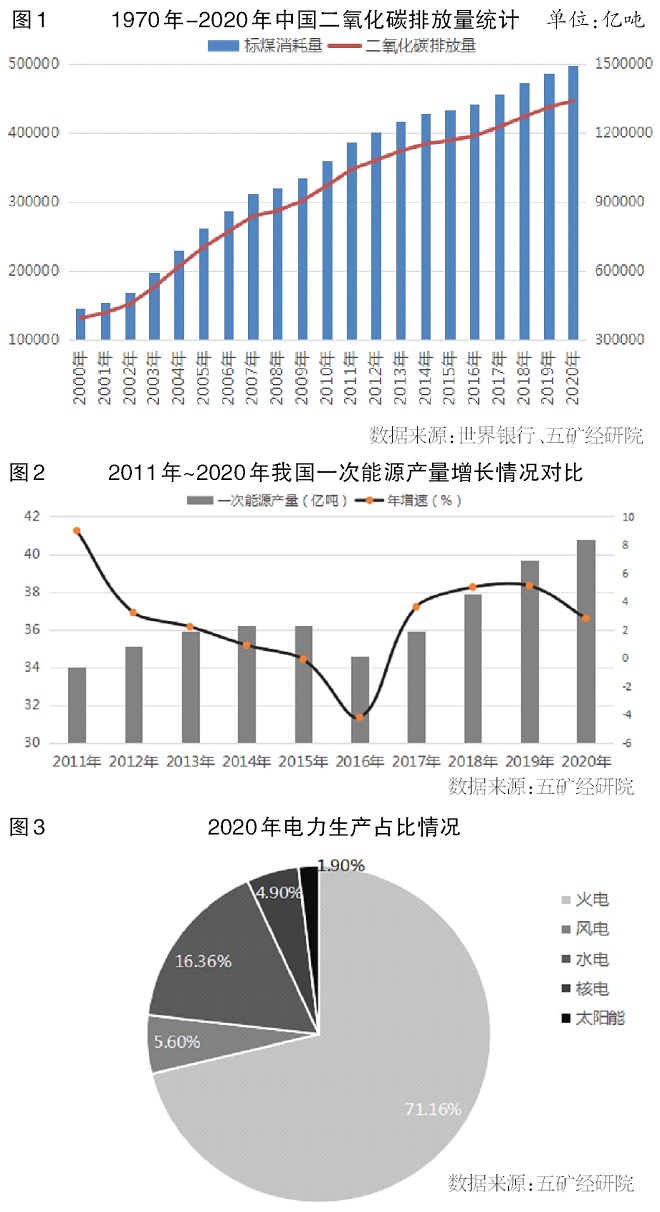

根据国家统计局的数据,2020年我国能源消耗共计49.8亿吨标准煤,折合二氧化碳排放量约133亿吨。根据世界银行发布的数据,中国二氧化碳排放量已占全球总排放量的近三分之一。2020年9月,我国提出力争于2030年前实现碳达峰、2060年前实现碳中和。在兼顾经济发展和环境保护的要求下,我国实现“双碳”目标十分艰巨。

我国能源结构面临重大调整,发展清洁能源将增加金属需求量

2020年,我国一次能源供给量总计40.8亿吨标准煤,同比增长2.8%,占比约82%。其中,原煤产量39亿吨,同比增长1.4%,折合能源供给总量占比约57%。原油产量为19476.9万吨,同比增长1.6%;天然气产量为1925亿立方米,同比增长9.8%;两者合计能源供给总量占比约19%。

从2020年我国能源结构的构成来看,火力发电占比依然达到71%以上,并贡献了绝大多数的二氧化碳排放量。

2021年10月24日,国务院印发的《2030年前碳达峰行动方案》提出能源结构目标:2030年非化石能源消费比重达25%,2060年非化石能源消费比重提升至80%以上。要在2030年前实现碳达峰,必须构建清洁低碳、安全高效的能源体系,控制化石能源总量,着力提高利用效能,实施可再生能源替代行动,构建以新能源为主体的新型电力系统。未来,保障重点生产地区的电力供应,对整体能源供应结构提出了更高的要求。在电力结构整体调整的过程中,重点围绕主要耗能行业集中点布局新型清洁电力或成为“十四五”期间我国电力供应系统的调整重点。而我国在清洁能源领域的发力将带动对铜、铝、镍、银及其他小金属需求的增长,同时伴随着水电、风电、太阳能等新能源领域基建项目的推进,钢材消费量也将受刺激增加。

“双碳”要求致金属矿业承压巨大,粗钢碳排放量列我国主要金属末位

根据国家统计局的数据,2021年前三季度,我国金属矿业(包含有色金属矿业、黑色金属矿业、有色金属冶炼及压延加工业、黑色金属冶炼及压延加工业)实现营业收入12.95万亿元、录得利润总额7054.4亿元,分别占前三季度规模以上经济行业营业收入的7.94%、利润额的11.12%,支撑了我国经济的增长。

根据国家统计局的数据,2020年我国10种有色金属产量为6168.0万吨,同比增长5.5%,2000年后始终保持年同比正增长。在2020年的产量中,电解铝3708万吨,精炼铜1003万吨,精炼锌642.5万吨,铅644.3万吨,镍(金属量)约130万吨(含镍生铁)。这5种商品合计产量约为6128万吨,占10种有色金属产量的比例超过99%。

金属矿业的生产工艺和特点决定了各种金属的生产均是高能耗、高排放。2020年,中国钢铁行业综合能耗5.8亿吨标准煤,折合二氧化碳排放量15.6亿吨;有色金属行业综合能耗2.5亿吨标准煤,折合二氧化碳排放量6.6亿吨。两者合计占当年全国二氧化碳排放总量的近17%,其中,钢铁行业占比11.6%,有色行业占比5.0%。

第一,钢铁行业每吨粗钢二氧化碳排放量为1.46吨,但因超10亿吨的粗钢产量导致行业碳排放量居全国第二位。2020年,钢铁行业二氧化碳排放量达到15.6亿吨,仅低于电力行业。但是,如果按每吨金属计算二氧化碳排放量,我国钢铁行业吨钢排放量仅1.46吨、折合标煤543千克左右,低于据世界钢协统计数据计算的吨钢二氧化碳排放量1.89吨的平均水平。这充分印证了中国钢铁工业近年来推进超低排放改造取得的成果,也证明了我国钢铁工业碳排放技术全球领先的水平。

第二,有色金属行业碳排放总量6.6亿吨,铝行业“独占”2/3的份额。数据统计结果显示,2020年,我国有色金属行业二氧化碳总排放量约6.6亿吨,占全国总排放量的4.7%。其中,有色金属冶炼行业二氧化碳排放量5.88亿吨,占有色金属行业总排放量的89%;矿山采选和压延加工业碳排放量分别占全行业总排放量的1%和10%。在有色金属行业中,吨原铝综合二氧化碳排放量为11.6吨、折合4.31吨标准煤,行业二氧化碳总排放量4.30亿吨,占有色金属全行业的65%;镍、锌、铜、铅行业的碳排放量占比则分别为6%、5%、4%、2%。可见,铝行业是有色金属行业碳排放第一大户,一直被国家列入碳排放、去产能的名单。

从能耗上看,2020年我国仅原铝电解环节的平均综合电耗就达到13543千瓦时/吨(折合1666千克标准煤/吨),按当年3708万吨的电解铝产量折算,2020年电解铝生产用电量占到我国全年社会用电量的6.7%左右。同时,生产1吨电解铝的碳排放量约为11.6吨,是生产1吨粗钢碳排放量的7.9倍以上。2020年,我国铝行业碳排放总量约4.3亿吨,约占全国碳排放总量的5%;折合能源消耗约1.6亿吨标准煤,占全国标准煤消耗总量的3.2%。

从生产主要环节上看,铝土矿至氧化铝环节,以中国国内氧化铝生产主流的100万吨产能项目为例,采用拜耳法每生产1吨氧化铝的原材料用量为2.11吨铝土矿、170千克石灰、244千克片碱(主成分氢氧化钠,又称苛性碱)和870.5千克煤炭。从电解生产过程上看,以我国国内主流的50万吨电解铝生产为例,电解槽熔盐电解法每生产1吨电解铝需要氧化铝1.911吨,需要消耗阳极碳棒405千克~490千克,需要消耗电力12430千瓦时。

从以上数据看,有色金属行业要实现碳达峰,电解铝行业必须率先达标。今后一段时间,我国电解铝行业继续去产能的压力极大。

第三,铜、铅、锌、镍行业合计贡献1.1亿吨以上的碳排放量,未来产业压力较大。首先,镍及镍铁生产是有色金属行业仅次于电解铝的第二大耗电及二氧化碳排放大户。2020年,我国吨镍(铁)综合二氧化碳排放量为7.4吨,折合2.75吨标准煤。从镍生铁(12%镍)的工艺流程上看,传统的电炉工艺(烧结机—矿热炉)电耗为4488千瓦时/吨,RKEF(回转窑—矿热炉)电耗为3168千瓦时/吨,同时还需要综合煤耗1吨左右。目前,我国传统火法冶炼中经计算的二氧化碳排放量为7.44吨/吨镍铁,而湿法工艺的镍铁(12%镍)二氧化碳排放量则为6.54吨/吨镍铁左右。根据以上数据估算的2020年镍行业二氧化碳总排放量为0.42亿吨,占有色金属全行业的6%。

2020年我国锌行业吨锌综合二氧化碳排放量为5.19吨,折合标准煤消耗1.9吨;锌行业二氧化碳总排放量0.33亿吨,占有色金属全行业5%以上的份额。

铜行业作为高耗能产业,每生产1吨精炼铜需要消耗约1吨标准煤和5吨~10吨水资源,且冶炼过程中产生大量的废酸、废碱、重金属和尾矿,将对生态环境造成较大负面影响,增加了环保风险。2020年我国吨铜综合二氧化碳排放量为2.7吨,折合需消耗1吨标准煤,行业二氧化碳总排放量0.27亿吨,占有色金属行业总排放量的4%。

铅在有色基本金属中碳排放量最低,但单吨能耗依旧高于粗钢。2020年,铅行业二氧化碳总排放量0.12亿吨,占有色金属全行业的2%;吨铅综合耗电量为2577千瓦时,折合二氧化碳排放量1.8吨,换算标准煤约658千克。

另外,从金属单吨能源消耗上看,由于近年来钢铁全行业超低排放改造措施的实施,粗钢的碳排放量位列我国主要金属碳排放量的末位。

从金属品种碳排放总量上看,由于中国粗钢产量的绝对数值,粗钢二氧化碳排放量远高于其他主要金属品种。

“十四五”高炉废钢比和电炉比将不断提高,有色金属行业格局或将重塑

实现碳达峰、碳中和是一场深刻的经济、社会系统变革。国务院最新印发的《2030年前碳达峰行动方案》中,明确提出要将碳达峰贯穿于经济社会发展的全过程和各方面,要求建立统一的协调机制和政策,建立实现目标的中长期发展规划。对于耗能和排放大户的金属矿业,尤其是钢铁、电解铝等行业而言,既要继续发挥国家经济发展的基础支柱作用,又要担负率先实现碳达峰的任务,还要完成国家部署的“稳供应、稳物价”重任,保障经济稳定、健康发展,“十四五”期间的任务十分艰巨。未来,我国金属矿业发展或将出现以下趋势。

第一,严格落实产能等量或减量置换政策将使得金属矿业“控产能、限产量”工作长期严格执行。在我国以国内大循环为主的经济发展模式下,我国经济对钢材和有色金属的需求仍将旺盛,刺激行业生产保持旺盛态势。而为实现我国碳达峰目标采取的严格的产能、产量控制措施,基本锁定了中国粗钢10亿吨~10.5亿吨的产量峰值区间和国内10种有色金属6000万吨~6300万吨的产量峰值区间。但因下游需求的旺盛,在假设进口维持相对稳定的前提下,将刺激钢铁和有色金属的总体供需格局保持紧平衡状态,带动金属价格未来较长时间内维持相对较高价格水平,从而始终刺激增产的热情和期待,对市场供需造成巨大影响。因此,为避免金属原料价格剧烈波动带来的影响,我国金属矿业较长时间内的控产能、控产量措施还将继续严格执行。

第二,重压下的中国钢铁行业高炉废钢比和电炉比将不断提高。由于环保和原料的双重压力,未来中国“以沿海新建的高转炉长流程炼钢和内地省会城市或主要用钢地区短流程电炉炼钢为主”的产业布局将逐渐形成,这种布局将全面加速我国废钢应用水平的提升,在社会钢材蓄积量不断提高的前提下,我国废钢的产出将得到有效保障。国产废钢对进口铁矿石的生产替代已成趋势。未来,中国钢铁行业的高炉废钢比和电炉钢产量占比将不断提高,我国废钢产业也将逐渐进入黄金发展阶段。

第三,有色金属行业围绕重点生产地区延伸产业链将成为方向。有色金属行业高耗能、高排放、高成本的特点决定了围绕重点生产基地的电力、能源保障必须集中布局。未来,有可能出现围绕重点生产地区的新能源、清洁能源行业与有色金属行业共同发展的格局,这将带动我国有色金属下游加工行业因成本竞争做出调整,围绕有色金属重点生产地区而集中布局。这种生产布局的调整将带动有色金属整体商品供应链上的物流、商流因生产格局的变化而重塑。

第四,在“双碳”要求下,金属成本中枢将上移,部分相对高成本产能或将向成本较低的国家或地区外迁。由于严格的碳达峰要求,未来金属生产成本将因碳税、环保等原因而增加,从而抬升金属成品的成本中枢,使得部分高成本企业承压严重,一些高成本的金属冶炼企业或向国外低成本国家转移,以更加靠近资源或获得更低的人工、电力成本。目前,以青山集团为代表的中国企业在印尼红土镍矿资源的布局就充分证明了这一点。金属矿业部分产能外迁将成为我国实现“双碳”目标路上的重要“风景”,对与之相伴的汇率风险、投资风险等进行全方位的风险控制也将不可或缺。